Como resultado de la reestructuración histórica de la producción de soja de Argentina, la producción y las exportaciones de harina de soja, el principal producto de exportación de Argentina, alcanzarán las tasas de crecimiento interestacionales más altas de su historia.

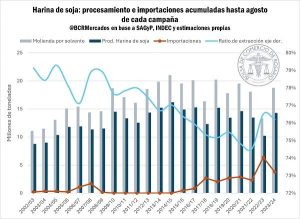

Hasta agosto, se habían tratado con disolventes 18,7 millones de toneladas de soja en la campaña 2023/24, y se había producido el 40% de esa cantidad, o 14,3 millones de toneladas de harina de soja. El año pasado a estas alturas, los niveles medios de procesamiento se habían recuperado respecto a las campañas normales. Además, la tasa de extracción promedio entre molienda por solvente y producción de pellets alcanzó el 76,2%, significativamente superior al promedio de las últimas 10 campañas, aumentando la eficiencia del proceso de molienda local y arrojando mayores cantidades por tonelada de harina. Soja procesada.

No obstante, se destaca que la industria aceitera argentina no logra romper el piso del 30% de la capacidad ociosa, es decir, si bien se recuperó el nivel de procesamiento respecto al fatídico año 2023, aún queda mucho camino por recorrer para alcanzar la máxima eficiencia posible, ocupando plenamente el potencial productivo que presenta dicha industria en Argentina. A esto se agrega el dato que se presentó la semana pasada en una nota del Informativo Semanal BCR, el margen de la industria se ha mantenido en terreno negativo durante la mayor parte de la campaña 2023/24.

Por otro lado, característico de esta campaña y heredado de la anterior, la participación de soja importada – principalmente desde Paraguay – es significativamente elevada con 3,8 Mt hasta agosto. En este sentido, la participación de las importaciones temporales sobre el crush de soja llegaría al 20%, niveles récords de no contar el ciclo 2023/24. Tendencia que se mantendría durante septiembre donde se han originado desde el exterior más de 700.000 toneladas de soja.

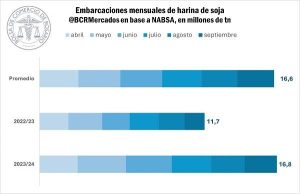

De cumplirse las proyecciones propias de esta Bolsa de Comercio, la exportación de harina de soja llegaría a 27,7 Mt entre abril del 2024 y marzo del 2025, 45% más que durante la campaña pasada y volviendo a ubicarse en torno al promedio de los últimos años.

Durante septiembre se habrían embarcado 2,3Mt de harina de soja, 60% más que a esta altura el año pasado. Por el momento, el ritmo de embarques viene cumpliendo con las proyecciones previstas, acumulando 16,8 Mt de harina de soja que se habría enviado hacia el exterior desde el comienzo de la campaña, 45% por encima de la campaña pasada e inclusive posicionándose por delante del promedio.

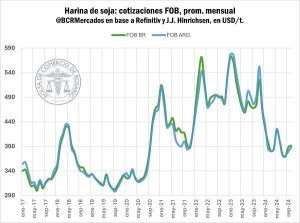

La puja externa por la harina de soja local ha permitido mantener los precios de exportación argentinos a pesar de las fuertes caídas en Chicago, gracias al fortalecimiento de las primas, que marcan un importante plus por sobre la cotización de la harina de soja en el mercado de futuros norteamericano.

Dicho dinamismo se observa en los mercados compradores que se han vuelto a recuperar, luego de la catástrofe productiva de la campaña pasada.

En este sentido, los embarques de harina de soja a Europa se han incrementado un 80%, volviendo a visitar destinos que fueron omitidos durante el 2023 e incrementando significativamente las embarcaciones hacia países claves como Polonia, Dinamarca, Letonia y Rumania donde se triplicó o hasta sextuplicó el tonelaje embarcado. Se destacan también las reapariciones de países compradores como Francia.

Situación similar atraviesan las relaciones comerciales con la región asiática, principal región compradora, hacia donde los envíos de mercadería habrían repuntado 45%. Principalmente explicando por el mayor tonelaje embarcado hacia Indonesia, Arabia Saudita y Vietnam.

El escenario internacional por las cotizaciones de la harina de soja se mantiene bajista

Para esta campaña global 2024/25, que contempla las toneladas procesadas desde septiembre de este año hacia agosto del siguiente, el crush mundial de soja llegaría a niveles récord de 349,6 Mt.

Apuntalado por una fuerte demanda del lado de los aceites vegetales en un contexto histórico en cuanto abundancia de suministros internacionales de soja, el aceite de soja vendría a cumplir un rol fundamental para el abastecimiento del mercado mundial dada la significativa caída en la producción del resto de aceites vegetales (ver informativo N° 2165).

Siguiendo datos de Oil World, por primera vez en doce años, caería la producción de los aceites vegetales provenientes de las diez principales oleaginosas alrededor del mundo durante el ciclo comercial 2024/25. Hecho principalmente explicado por el traspié productivo en el aceite de girasol y en colza/canola. Así, el aceite de soja ganaría protagonismo a nivel internacional, en un contexto donde la soja alcanzaría la mayor oferta total de la historia para una campaña comercial.

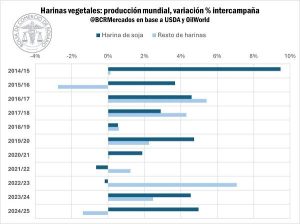

Sin embargo, la contracara de ello es que, dado la menor proporción de materia grasa del poroto de soja en comparación con el resto de las oleaginosas, la mayor demanda de crush de soja para producir más aceite termina presionando en gran medida la oferta de harina. En consecuencia, el aumento de la producción de harina de soja a nivel mundial más que compensaría el traspié productivo del resto de harinas vegetales.

En este escenario, lejos de enfrentar un recorte, el nivel de oferta mundial de proteína vegetal tendería a expandirse durante esta campaña, pasando de 371,6 Mt durante la 2023/24 a 382,9Mt para la 2024/25 (+3%) según el USDA. Ello, al tiempo que el stock ganadero y porcino, en términos generales, se reduciría durante este año, mostrando a priori un nivel de demanda que no se desarrollaría con tanta intensidad.

Contexto que se ha traducido en precios a lo largo de todo este año. Hoy los precios de exportación por embarques de harina de soja cotizan 33% por debajo del último pico de noviembre del 2023. Sin embargo, los guarismos actuales se encuentran aún por encima del promedio operado durante los cuatro años anteriores al comienzo de la pandemia.